2022年12月16日に決定した2023年度税制改正大綱に、NISA制度の恒久化や年間で投資できる枠を360万円に拡大することなどが明記された。長く議論されていたNISAの抜本改革がいよいよ本格的に動き出しました。

これからNISAでつみたてを始めたいという方に向けてわかりやすく解説していきます。

NISAとは?(旧NISA)

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。

NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。

イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称がついています。

NISAの種類

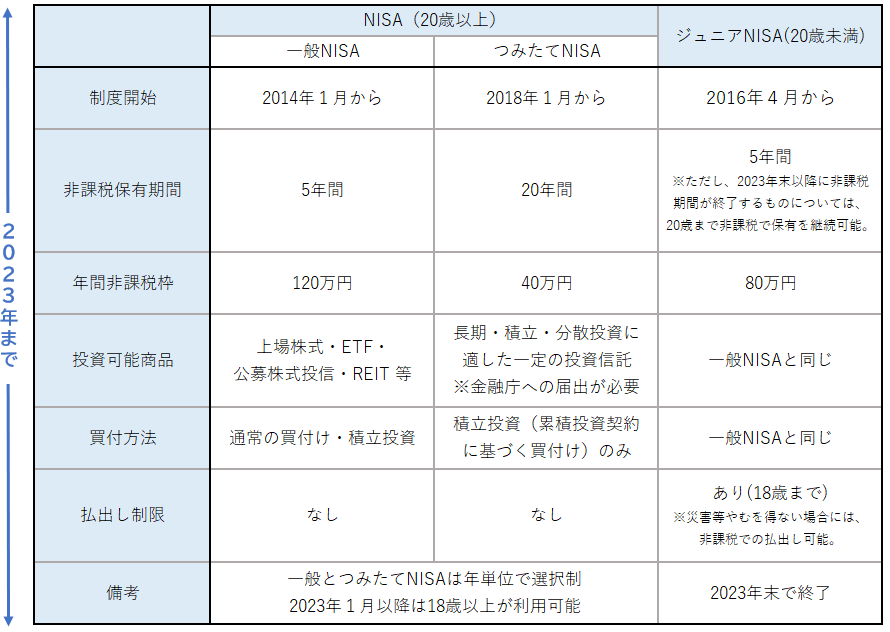

NISAは、成年が利用できる一般NISA・つみたてNISA、未成年が利用できるジュニアNISAの3種類があります。

一般NISAは、株式・投資信託等を年間120万円まで購入でき、最大5年間非課税で保有できます。

つみたてNISAは、一定の投資信託を年間40万円まで購入でき、最大20年間非課税で保有できます。

ジュニアNISAは、株式・投資信託等を年間80万円まで購入でき、最大5年間非課税で保有できます。

なお、2020年度制度改正において、ジュニアNISAについては、新規の口座開設が2023年までとされ、2024年以降は新規購入ができないこととされました。

<2023年までのNISA>

出典:金融庁 NISAとは?

一般NISAについて

最大のメリットは、一般NISA口座で購入した金融商品(株式や投資信託など)の配当金、譲渡益等が非課税になる点にあります。少額から投資が可能で、5年間、一般NISA口座で年間120万円の範囲内で購入した金融商品から得た利益(配当金、譲渡益等)に税金がかかりません。非課税期間が終了した後は、保有している金融商品を翌年の非課税投資枠に移す(ロールオーバーする)ことができます。なお、ロールオーバー可能な金額に上限はなく、時価が120万円を超過している場合も、そのすべてを翌年の非課税投資枠に移すことができます

ポイントとなるのは、一般NISAの非課税期間は5年間である、ということです。例えば、毎年120万円ずつNISA口座で投資を続けていくと、5年目には合計で600万円(120万円×5年)の投資をしたことになります。この時、最初の年に投資した分については、5年目を迎えることになるので、非課税期間の最後の年にあたります。つまり、毎年投資した分の非課税期間はそれぞれ5年経つと順に終了していくことから、一般NISAで非課税で同時に保有できる金融商品は、最大で600万円までとなります。

注意点

・NISA口座は1人1口座しか開設できません。 ただし開設する金融機関は1年単位で変更可能です。

・新規での投資が対象です。現在保有している株式や投資信託をNISA口座に移すことはできません。

・一般NISAで取引した損益は、他の口座(一般口座や特定口座)と損益通算ができません。また、損失を翌年以降に繰り越しすることもできません。

対象商品

一般NISAで取引できる金融商品は、株式投資信託、国内・海外上場株式、国内・海外ETF、ETN(上場投資証券)、国内・海外REIT、新株予約権付社債(ワラント債)です。これらの商品を一般NISA口座で保有すれば、5年間は売却益、配当金、普通分配金等にかかる税金が非課税となります。

出典:金融庁 一般NISAの基礎知識

つみたてNISAについて

つみたてNISAでは、毎年40万円を上限として一定の投資信託が購入可能です。

各年に購入した投資信託を保有している間に得た分配金と、値上がりした後に売却して得た利益(譲渡益)が購入した年から数えて20年間課税されません。

現在、つみたてNISAは2042年までの制度とされていますので、投資信託の購入を行うことができるのは2042年までです。

2042年中に購入した投資信託についても20年間(2061年まで)非課税で保有することができます。

注意点

- NISA口座は、1人1口座に限り開設できます。ただし、NISA口座内で、つみたてNISA又は一般NISAのどちらか一方を選択する必要があります。

- 金融機関の変更は可能です。ただし、変更しようとする年の9月末までに、金融機関で変更の手続きを完了する必要があります。また、その年に既にNISA口座内で金融商品の購入をしていた場合には、変更できるのは翌年の投資分からです。

- 金融機関の変更をした場合には、変更前の金融機関のNISA口座では、追加の金融商品の購入ができなくなります。

- また、年単位でつみたてNISAと一般NISAを変更することも可能です。原則として、変更しようとする年の前年の10月から12月の間に、金融機関で変更の手続きを完了する必要があります。

- 非課税期間の20年間が終了したときには、NISA口座以外の課税口座(一般口座や特定口座)に払い出されます。なお、つみたてNISAでは、翌年の非課税投資枠に移すこと(ロールオーバー)はできません。

- つみたてNISAで購入できる金額(非課税投資枠)は年間40万円までです。

- その年の非課税投資枠の未使用分があっても、翌年以降に繰り越すことはできません。

- NISA口座で保有している金融商品が値下がりした後に売却するなどして損失が出た場合でも、他の口座(一般口座や特定口座)で保有している金融商品の配当金や売却によって得た利益との相殺(損益通算)はできません。

- 現在、NISA口座以外の口座で保有している金融商品をNISA口座に移すことはできません。また、NISA口座で保有している金融商品を、他の金融機関のNISA口座に移すこともできません。

- ETFの分配金は、証券会社を通じて受け取る場合(株式数比例配分方式を選択している場合)のみ非課税となります。

- NISA口座で収益分配金の再投資やスイッチングを行う場合、その分の非課税投資枠が必要です。収益分配金の再投資やスイッチングは、新規購入の場合と同様に非課税投資枠を利用します。そのため、その年の非課税投資枠(つみたてNISAの場合は40万円)を使い切っている場合、NISA口座内での収益分配金の再投資やスイッチングはできません。

- 特別分配金の取り扱い

- 投資信託の分配金のうち、元本払戻金(特別分配金)は元本の払い戻しに相当し、利益として受け取るものではないことから、課税口座(特定口座や一般口座)においても、そもそも非課税であり、NISAの非課税のメリットを享受できません。

対象商品

| 長期の積立・分散投資に適した一定の投資信託 ○例えば公募株式投資信託の場合、以下の要件をすべて満たすもの ・販売手数料はゼロ(ノーロード)・信託報酬は一定水準以下(例:国内株のインデックス投信の場合0.5%以下)に限定・顧客一人ひとりに対して、その顧客が過去1年間に負担した信託報酬の概算金額を通知すること・信託契約期間が無期限または20年以上であること・分配頻度が毎月でないこと・ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていないこと |

長々と説明が書いてありますが、結局は購入者のリスクが低い商品にしなさいという事になっています。

2023年4月23日現在でつみたてNISA対象商品は225本あります。

ジュニアNISAについて

ジュニアNISAは2023年末で口座開設ができなくなります。

2016年1月から「未成年者少額投資非課税制度」(ジュニアNISA)がスタートしました。

ジュニアNISAで重要な部分は以下の2点です

ジュニアNISAは口座開設者が18歳(3月31日で18歳である年の前年12月31日)になるまでは払出しができません。

ジュニアNISAでの金融機関の変更は口座廃止手続きをしなければできません。

| 利用できる方 | 日本にお住まいの未成年者の方(*1)(口座を開設する年の1月1日現在) |

|---|---|

| 非課税対象 | 株式・投資信託等への投資から得られる配当金・分配金や譲渡益 |

| 口座開設可能数 | 1人1口座 |

| 非課税投資枠 | 新規投資額で毎年80万円が上限(*2) |

| 非課税期間 | 最長5年間(*3) |

| 投資可能期間 | 2016年~2023年(*4) |

| 運用管理者 | 口座開設者本人(未成年者)の二親等以内の親族(両親・祖父母等)(*5) |

| 払出し | 18歳までは払出し制限あり。(*6)(*7) |

*1 …成年年齢の引き下げに伴い、2023年は、0歳~17歳の方がご利用いただけます。

*2 …未使用分があっても翌年以降への繰り越しはできません。

*3 …期間終了後、新たな非課税投資枠への移管(ロールオーバー)による継続保有が可能です。

*4 …2024年以降、ジュニアNISAでは、新規購入ができません。なお、2024年以降、当初の非課税期間(5年間)の満了を迎えても、18歳になるまで引き続き非課税で保有できます。

*5 …金融機関によって異なる場合がありますので、口座を開設される金融機関にお問い合わせください。

*6 …3月31日時点で18歳である年の前年12月31日までの間は、原則として払出しができません。ただし、災害等やむを得ない場合には、非課税での払出しが可能です。

*7 …2024年以降には、保有している株式・投資信託等および金銭の全額について、年齢にかかわらず、災害等やむを得ない事由によらない場合でも、非課税での払出しが可能です。

ジュニアNISAに関する注意点

たくさんあるのでご注意ください

口座開設

- ・ジュニアNISA口座は、1人1口座に限り開設できます。複数の金融機関で開設することはできないほか、口座を廃止しなければ金融機関の変更もできません。また、口座を廃止すると、過去の利益に課税されます。

- ・ジュニアNISA口座で運用することのできる資金は、口座開設者本人(未成年者)に帰属する資金に限定されます。

非課税投資枠

- ・ジュニアNISAで購入できる金額(非課税投資枠)は年間80万円までです。

- ・その年の非課税投資枠の未使用分があっても、翌年以降に繰越すことはできません。

払出し

- ・口座開設者が18歳になるまで(*1)に、ジュニアNISA口座から払出しを行う場合は、過去の利益に対して課税され、ジュニアNISA口座を廃止することになります。(*2)(*3)

- *1・・・3月31日時点で18歳である年の前年12月31日まで。

- *2・・・災害等やむを得ない事由による場合には、例外的に非課税での払出しが可能です。その際も口座は廃止することになります。

- *3・・・2024年以降は、保有している株式・投資信託等および金銭の全額について、年齢にかかわらず、災害等やむを得ない事由によらない場合でも、非課税での払出しが可能です。その際、ジュニアNISA口座は廃止することになります。

口座間移動・損益通算

- ・未成年者口座内で保有している金融商品が値下がりした後に売却するなどして損失が出た場合でも、他の口座で保有している金融商品の配当金や譲渡益等との相殺(損益通算)はできません。(課税未成年者口座内で生じた損失の損益通算は可能)

- ・現在、ジュニアNISA口座以外の口座で保有している金融商品をジュニアNISA口座に移すことはできません。また、ジュニアNISA口座で保有している金融商品を、他の金融機関のジュニアNISA口座に移すこともできません。

非課税の対象となる配当金・分配金

- ・国内上場株式の配当金、ETF・REITの分配金は、証券会社を通じて受け取る場合(株式数比例配分方式を選択している場合)のみ非課税となります。

特別分配金の取扱い

- ・投資信託の分配金のうち、元本払戻金(特別分配金)は元本の払い戻しに相当し、利益として受け取るものではないことから、課税口座(特定口座、一般口座)においても、そもそも非課税であり、ジュニアNISAの非課税のメリットを享受できません。

対象商品

一般NISAと同様です。

ジュニアNISAで取引できる金融商品は、株式投資信託、国内・海外上場株式、国内・海外ETF、ETN(上場投資証券)、国内・海外REIT、新株予約権付社債(ワラント債)です。これらの商品をジュニアNISA口座で保有すれば、5年間は配当金、譲渡益等にかかる税金が非課税となります。

出典 金融庁 ジュニアNISAの基礎知識

上記が2023年までのNISAの概要になります。

では、2024年から始まる新NISAについて解説していきます。

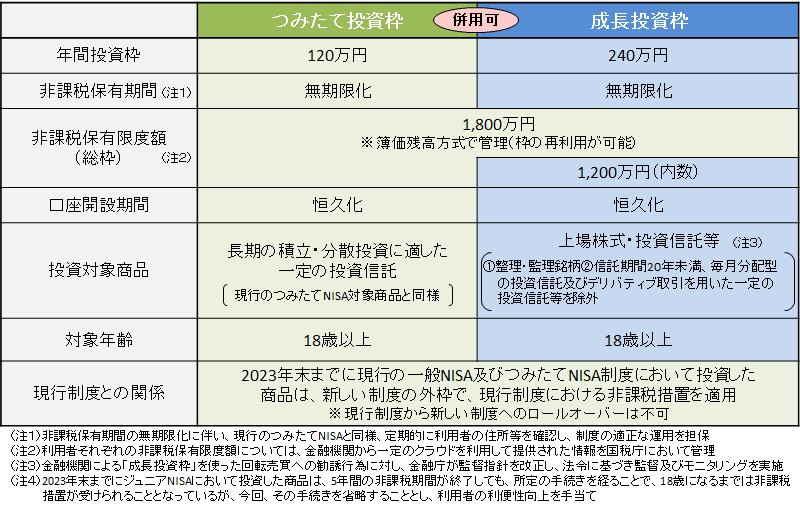

2024年からのNISA

- 非課税保有期間の無期限化

- 口座開設期間の恒久化

- つみたて投資枠と、成長投資枠の併用が可能

- 年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能。)

- 非課税保有限度額は、全体で1,800万円。(成長投資枠は、1,200万円。また、枠の再利用が可能。)

出典 金融庁 NISAとは?

投資上限金額の拡大

| 【つみたてNISA】 | 年間40万円 (月額33,333円) | 【つみたて投資枠】 | 年間120万円 (月額10万円) | |

|---|---|---|---|---|

| 【一般NISA】 | 年間120万円 | 【成長投資枠】 | 年間240万円 |

非課税期間の無期限化

| 【つみたてNISA】 | 最長20年 | 【つみたて投資枠】 | 無期限 | |

|---|---|---|---|---|

| 【一般NISA】 | 最長5年 | 【成長投資枠】 | 無期限 |

成長投資枠が新設+生涯非課税限度額の拡大

| 【つみたてNISA】 | 最大800万円 | 【つみたて投資枠】 | 最大1,800万円 売却すればその分を新たに非課税で投資可能 | |

|---|---|---|---|---|

| 【一般NISA】 | 最大600万円 | 【成長投資枠】 | 最大1,200万円 (つみたて投資枠と合計で1,800万円まで)売却すればその分を新たに非課税で投資可能 |

NISA制度の新旧比較

| 項目 | 現行NISA | 新NISA | ||

|---|---|---|---|---|

| つみたてNISA | 一般NISA | つみたて投資枠 | 成長投資枠 | |

| 制度実施期間 | ~2042年末 2024年以降は新規の買付不可 | ~2023年末 | 2024年1月~ 制度恒久化 | |

| 制度選択 | 併用不可 | 併用可 | ||

| 非課税投資枠の管理 | 年間買付額を管理 | 年間買付額を管理 | 生涯非課税限度額(総枠)を管理 (取得価額) | |

| 最大利用可能額 | 800万円 | 600万円 | 1,800万円 | |

| 内数として 1,200万円 | ||||

| 年間投資上限額 | 40万円 | 120万円 | 120万円 | 240万円 |

| 投資可能期間 | 最大20年 | 最大5年 | 無期限 | |

| 加入可能年齢 | 18歳以上 | 18歳以上 | 18歳以上 | |

| 購入方法 | 積立 | スポット・積立 | 積立 | スポット・積立 |

| 対象商品 | 投資信託 (金融庁が指定する銘柄) | 株式・投資信託 | つみたてNISAと 同じ | 株式・投資信託 (一部対象除外あり) |

| 非課税保有期間 | 20年 | 5年 | 無期限 | 無期限 |

| ロールオーバー (移管) | - | 可 | つみたてNISAから不可 | 一般NISAから不可 |

制度の恒久化

「一般NISA」は2023年まで、「つみたてNISA」は2042年までと、これまでは利用できる期間が限定されていました。「いつか終わってしまう制度だと安心して利用できない」といった声も聞かれましたが、新NISAでは恒久制度となるので、いつでも始められます。

非課税保有期間の無期限化

「一般NISA」の場合、非課税保有期間の5年を経過すると売却して換金するか、保有を継続する場合は、ロールオーバーの手続が毎年必要でした。新NISAは、非課税保有期間が無期限になるため、より長期の投資が可能となり、ロールオーバーの面倒な手続も不要になります。

生涯非課税限度額の設定

新NISAで新たに採用された考え方です。新NISAでは、1人あたり1,800万円の非課税限度額が設定されます。この非課税限度額は生涯利用可能であり、「簿価(=取得価額)」で総枠を管理します。簿価管理のメリットは、売却時に「簿価」が減少するので枠を再利用できることです。例えば、運用商品の見直しや一時的な支出のため換金した場合でも、あらためて枠を使えるので、ライフイベントに対応しやすい制度となっています。

また、「成長投資枠」の非課税限度額は、1,200万円となっており、1,800万円の内数としてカウントされます。この部分は、買付方法が「積立」に限定されないため、まとまった資金の投資に活用することができ、株式も対象になっているので幅広い投資に対応してしています。

非課税限度額の利用方法としては、1,800万円を「つみたて投資」のみで使うこともできますし、「成長投資枠」で300万円を利用して、残り1,500万円は「つみたて投資枠」で利用することもできます。但し、成長投資枠で1,200万円を超えることはできません。

既にNISAを利用済みの方にも「新NISA」では、新たに非課税限度額が付与されます。

2023年からNISAを始めるのがお得!

既にNISA(一般・つみたて)を利用している場合であっても、これとは別に「新NISA」で新たに非課税限度額が付与されます。例えば、2023年に一般NISAを始めて120万円を利用したとしても、新NISAで新たに1800万円の非課税投資枠を利用することができます。まだNISA口座をお持ちでない方も、まずは現行のNISA口座でのウォーミングアップをおすすめします。

年間投資上限額の引き上げ

「つみたてNISA」は年40万円、「一般NISA」は年120万円となっていましたが、新NISAでは「つみたて投資枠」で年120万円、「成長投資枠」で年240万円となり、かつ、併用が可能となるため、合計で年360万円まで投資上限額が引き上がります。

例えば、これまでの「つみたてNISA」では毎月33,333円(40万円÷12ヶ月)しか、積立することができませんでしたが、新NISAでは「つみたて投資枠」で毎月10万円(120万円÷12ヶ月)の積立が可能です。

まとめ

投資期間、投資金額が拡充され日本人にも投資というものが身近になってきます。

NISAは短期的な利益を求めるものではないので、長い目でみて投資をすることが大切になってきます。

新しい制度が始まるまでまだ時間はありますので、下調べしてみてはいかがでしょうか?

まずは、証券会社選びから始めるのがいいかもしれません。